rr

NOCION CONSTITUCIONAL DE CONTRIBUCIONES, PRINCIPIOS DE GENERALIDAD, POTESTAD CONSTITUCIONAL EN MATERIA DE CONTRIBUCIONES

Noción constitucional de contribuciones

Las contribuciones son ingresos públicos obligatorios establecidos en la Constitución y las leyes, destinadas a financiar el gasto público. Incluyen impuestos, derechos, contribuciones de mejora y aportaciones de seguridad social.

Principios de generalidad

• Todos los ciudadanos deben contribuir al gasto público.

• Se basa en la capacidad contributiva y la equidad.

Potestad constitucional en materia de contribuciones

Se origina en la soberanía del Estado.

• Permite al gobierno establecer y recaudar tributos.

• Se regula por principios constitucionales como legalidad, equidad y proporcionalidad.

POTESTAD TRIBUTARIA, DE LA FEDERACION, DE LOS ESTADOS, DEL D.F. Y DE LOS MUNICIPIOS

POTESTAD TRIBUTARIA

Definición: Facultad que tienen los órganos del Estado para imponer y cobrar tributos (impuestos, contribuciones, derechos, etc.) dentro de su territorio.

POTESTAD DE LA FEDERACION

La Federación tiene la facultad exclusiva para imponer impuestos que se apliquen en todo el territorio nacional.

Ejemplos:

• Impuesto sobre la Renta (ISR)

• Impuesto al Valor Agregado (IVA)

• Impuesto Especial sobre Producción y Servicios (IEPS)

POTESTAS DE LOS ESTADOS

º

Ejemplos:

• Impuesto sobre la Nómina

• Impuesto sobre Tenencia de Vehículos (en algunos estados)

POTESTAD DE LA CDMX

La Ciudad de México tiene potestad tributaria para crear y recaudar impuestos dentro de su territorio.

Ejemplos:

• Impuesto Predial

• Impuesto sobre el Hospedaje

POTESTAD DE LOS MUNICIPIOS

Los municipios tienen potestad tributaria limitada, solo pueden imponer impuestos dentro de su jurisdicción.

Ejemplos:

• Impuesto Predial

• Impuesto sobre Comercio

MULTIPLES CONTRIBUCIONES POR UNO O POR VARIOS TITULARES DE LA POTESTAD FISCAL, EN EL PLANO INTESNO Y EN EL INTESNACIONAL

La posibilidad de que diferentes entidades o niveles de gobierno (federación, estados, municipios, países) ejerzan su potestad tributaria y cobren impuestos o contribuciones a un mismo contribuyente por el mismo hecho imponible, ya sea a nivel nacional o internacional.

Múltiple Contribución en el Plano Interno

Existen casos donde diferentes niveles de gobierno dentro de un país pueden cobrar tributos por el mismo hecho imponible, generando lo que se llama “múltiple contribución interna”.

Ejemplos:

• Federación y Estados: Los impuestos federales (como el IVA) y los impuestos estatales (como el Impuesto sobre la Nómina) pueden aplicarse al mismo contribuyente.

Múltiple Contribución en el Plano Internacional

Se refiere a la imposición de tributos por parte de diferentes países o jurisdicciones sobre un mismo hecho imponible, lo que genera una “doble imposición internacional”.

Ejemplos:

• Impuesto sobre la Renta: Una persona puede estar sujeta a impuestos sobre su ingreso tanto en su país de residencia como en el país donde genera el ingreso.

SISTEMA NACIONAL DE COORDINACION FISCAL Y COLABORACION ADMINISTRATIVA ENTRE LA FEDERACION Y LAS ENTIDADES FEDERATIVAS

SNCF Coordinar la recaudación de impuestos y la distribución de recursos fiscales entre la Federación y las entidades federativas (estados y municipios) para optimizar el financiamiento de los servicios públicos y el desarrollo regional.

La Federación distribuye una parte de los ingresos recaudados a las entidades federativas mediante participaciones y aportaciones federales.

Colaboración Administrativa

Mejorar la eficiencia en la gestión tributaria mediante la colaboración entre las autoridades fiscales a nivel federal, estatal y municipal.

Ámbitos de colaboración:

1. Intercambio de Información

• Las autoridades fiscales a nivel federal y local comparten datos sobre contribuyentes para evitar la evasión fiscal y duplicación de impuestos.

• Mejora el seguimiento de las obligaciones fiscales y facilita la verificación de declaraciones fiscales

Beneficios del SNCF y la Colaboración Administrativa:

1. Eficiencia en la recaudación y distribución de recursos fiscales.

2. Equidad fiscal

3. Fortalecimiento de la capacidad fiscal de las entidades federativas, al permitirles acceder a mayores recursos.

4. Mayor transparencia y control en el uso de los recursos públicos.

5. Desarrollo equilibrado

COMPETENCIA DE LAS AUTORIDADES ADMINISTRATIVAS Y ORGANISMOS AUTONOMOS EN MATERIA FISCAL.

La competencia de las autoridades administrativas y organismos autónomos en materia fiscal en México se distribuye entre diversas entidades, cada una con funciones y atribuciones específicas.

1. Autoridades Administrativas en Materia Fiscal

a. Secretaría de Hacienda y Crédito Público (SHCP):

• Función Principal: Diseño y ejecución de la política fiscal y financiera del país.

• Atribuciones:

• Recaudación de impuestos federales.

• Administración de la deuda pública.

• Supervisión del sistema financiero.

b. Servicio de Administración Tributaria (SAT):

• Función Principal: Órgano desconcentrado de la SHCP encargado de aplicar la legislación fiscal y aduanera.

• Atribuciones:

• Recaudación de impuestos y contribuciones federales.

• Fiscalización y auditoría a contribuyentes.

• Administración de los servicios aduaneros y de inspección.

2. Organismos Autónomos en Materia Fiscal

a. Instituto Mexicano del Seguro Social (IMSS):

• Función Principal: Administración del régimen de seguridad social.

• Atribuciones:

• Recaudación de cuotas obrero-patronales.

• Gestión de prestaciones médicas y económicas.

• Fiscalización de obligaciones patronales en materia de seguridad social.

. Instituto del Fondo Nacional de la Vivienda para los Trabajadores (INFONAVIT):

• Función Principal: Administración de los fondos para la vivienda de los trabajadores.

• Atribuciones:

• Recaudación de aportaciones patronales destinadas a la vivienda.

• Otorgamiento de créditos hipotecarios a trabajadores.

• Fiscalización de aportaciones patronales.

CONTRIBUYENTES Y OTROS OBLIGADOS CONFORME A LA CONSTITUCION

Contribuyentes

Son las personas físicas o morales que están obligadas a contribuir al gasto público de acuerdo con su capacidad económica.

Tipos de contribuyentes:

1. Personas Físicas: Individuos con actividad económica sujeta a impuestos (asalariados, profesionistas, comerciantes, entre otros).

2. Personas Morales: Empresas, asociaciones civiles y otras entidades jurídicas con obligaciones fiscales.

Obligaciones principales:

• Inscribirse en el Registro Federal de Contribuyentes (RFC).

• Presentar declaraciones y pagos de impuestos.

• Llevar contabilidad y emitir comprobantes fiscales digitales (CFDI).

• Permitir auditorías y revisiones fiscales por parte de las autoridades.

Otros Obligados

Son sujetos que, sin ser directamente contribuyentes, tienen responsabilidades fiscales derivadas de la ley.

Responsables solidarios:

• Personas que asumen la obligación fiscal de un contribuyente en caso de incumplimiento.

Ejemplo: Representantes legales de empresas, patrones que retienen impuestos a empleados.

Sustitutos del contribuyente:

• Sujetos que cumplen con la obligación fiscal en nombre de otro.

Ejemplo: Empresas que retienen y enteran el ISR de sus empleados.

Terceros con obligaciones fiscales:

• Instituciones financieras y notarios que informan sobre operaciones relevantes a las autoridades fiscales.

PODERES PUBLICOS Y SUS ATRIBUCIONES EN MATERIA DE CONTRIBUCIONES.

El sistema fiscal en México se basa en la colaboración de los tres poderes públicos para garantizar la correcta creación, administración y aplicación de las contribuciones. El Poder Legislativo establece las leyes fiscales, el Poder Ejecutivo las ejecuta y administra, y el Poder Judicial resuelve conflictos y protege los derechos de los contribuyentes. Esta distribución de funciones asegura un sistema tributario equitativo, transparente y legalmente sustentado.

1. oder Legislativo

• Función: Crear, modificar y derogar leyes fiscales.

• Atribuciones:

• Establecer impuestos, derechos y contribuciones.

• Aprobar el Presupuesto de Egresos de la Federación.

• Vigilar la correcta aplicación de los ingresos públicos.

2. Poder Ejecutivo

• Función: Aplicar y administrar las leyes fiscales.

• Atribuciones:

• Recaudar impuestos y administrar el gasto público.

• Fiscalizar a los contribuyentes a través del SAT y otras dependencias.

• Proponer reformas fiscales al Congreso.

3. Poder Judicial

• Función: Resolver controversias fiscales y garantizar la legalidad.

• Atribuciones:

• Interpretar y aplicar la legislación fiscal.

• Resolver juicios de amparo en materia tributaria.

• Garantizar el respeto a los derechos de los contribuyentes.

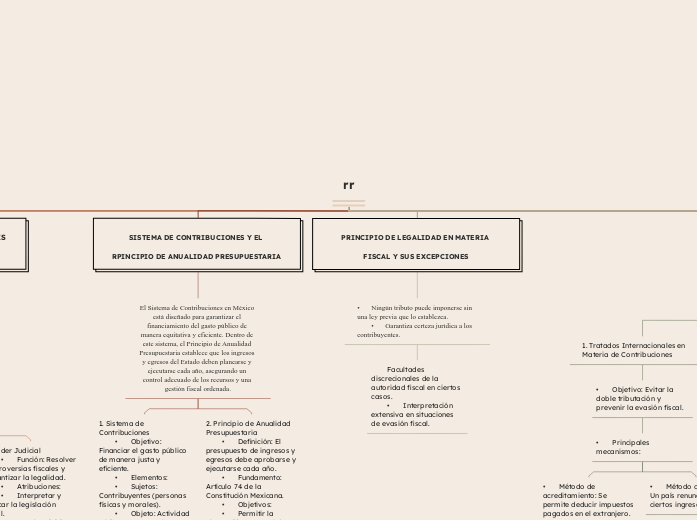

SISTEMA DE CONTRIBUCIONES Y EL RPINCIPIO DE ANUALIDAD PRESUPUESTARIA

El Sistema de Contribuciones en México está diseñado para garantizar el financiamiento del gasto público de manera equitativa y eficiente. Dentro de este sistema, el Principio de Anualidad Presupuestaria establece que los ingresos y egresos del Estado deben planearse y ejecutarse cada año, asegurando un control adecuado de los recursos y una gestión fiscal ordenada.

1. Sistema de Contribuciones

• Objetivo: Financiar el gasto público de manera justa y eficiente.

• Elementos:

• Sujetos: Contribuyentes (personas físicas y morales).

• Objeto: Actividad o bien que genera la contribución.

• Base gravable: Valor sobre el que se calcula la contribución.

• Tasa o tarifa: Porcentaje o cuota aplicable a la base.

2. Principio de Anualidad Presupuestaria

• Definición: El presupuesto de ingresos y egresos debe aprobarse y ejecutarse cada año.

• Fundamento: Artículo 74 de la Constitución Mexicana.

• Objetivos:

• Permitir la planeación y control de los recursos públicos.

• Garantizar la transparencia y rendición de cuentas.

• Adaptar la política fiscal a las necesidades económicas cambiantes.

PRINCIPIO DE LEGALIDAD EN MATERIA FISCAL Y SUS EXCEPCIONES

• Ningún tributo puede imponerse sin una ley previa que lo establezca.

• Garantiza certeza jurídica a los contribuyentes.

Facultades discrecionales de la autoridad fiscal en ciertos casos.

• Interpretación extensiva en situaciones de evasión fiscal.

TRATADOS INTERNACIONALES EN MATERIA DE CONTRIBUCIONES Y CONVENIOS DE COORDINACIÓN FISCAL CON LOS ESTADOS DE LA REPUBLICA

1. Tratados Internacionales en Materia de Contribuciones

• Objetivo: Evitar la doble tributación y prevenir la evasión fiscal.

• Principales mecanismos:

• Método de acreditamiento: Se permite deducir impuestos pagados en el extranjero.

• Método de exención: Un país renuncia a gravar ciertos ingresos.

2. Convenios de Coordinación Fiscal entre la Federación y los Estados

• Objetivo: Distribuir ingresos fiscales y mejorar la administración tributaria.

• Principales acuerdos:

• Los estados ceden ciertos impuestos a la Federación a cambio de participaciones.

• Fondo General de Participaciones: Redistribuye recursos a los estados.

• Colaboración administrativa: Coordinación en fiscalización y recaudación.

3. Beneficios de los Tratados y Convenios

• Evitan la doble tributación y la evasión fiscal.

• Fomentan la inversión extranjera y el desarrollo económico.

• Mejoran la recaudación y distribución de recursos.

• Garantizan un sistema tributario más eficiente y justo.

INTERPRETACION CONSTITUCIONAL E INTERPRETACION DE LEYES Y TRATADOS CONCERNIENTES A CONTRIBUCIONES

1. Interpretación Constitucional en Materia de Contribuciones

• Objetivo: Aplicar los principios constitucionales a la legislación fiscal.

• Fundamento: Artículo 31, fracción IV de la Constitución (obligación de contribuir al gasto público).

• Principios aplicables:

• Legalidad: No puede haber impuestos sin una ley previa.

• Seguridad jurídica: Protección contra cambios retroactivos o arbitrarios en la ley fiscal.

• Proporcionalidad y equidad: Los impuestos deben ser justos y adecuados a la capacidad de pago.

2. Interpretación de Leyes Fiscales

• Métodos de interpretación:

• Literal: Aplicación estricta del texto legal.

• Teleológica: Considera la finalidad de la ley y su impacto en el sistema tributario.

• Sistemática: Relación de la norma con el resto del ordenamiento jurídico.

3. Interpretación de Tratados Internacionales en Materia Fiscal

• Objetivo: Garantizar el cumplimiento de acuerdos fiscales internacionales.

• Principales aspectos:

• Coordinación con leyes internas: Deben armonizarse con el sistema tributario nacional.

• Evitar la doble tributación y prevenir la evasión fiscal.

• Jerarquía normativa: Los tratados están por encima de las leyes nacionales.

GASTO PUBLICO Y OTROS FINES DE CONTRIBUCIONES

Las contribuciones son el principal mecanismo de financiamiento del gasto público, permitiendo al Estado garantizar servicios esenciales como salud, educación, seguridad e infraestructura. Además del gasto público, las contribuciones pueden destinarse a otros fines específicos, como el desarrollo económico, la protección del medio ambiente y la estabilidad financiera del país.

PROPORCIONALIDAD Y EQUIDAD DE LAS CONTRIBUCIONES, CONTEMPORANEIDAD DE LAS LEYES DE CONTRIBUCIONES CON LA REALIZACION DEL HECHO GENERADOR

El sistema tributario debe garantizar que las contribuciones sean justas y equitativas, lo que se logra a través de los principios de proporcionalidad y equidad. La proporcionalidad implica que cada contribuyente pague en función de su capacidad económica, mientras que la equidad asegura que las cargas fiscales sean justas para todos. Además, la contemporaneidad de las leyes fiscales establece que los impuestos deben aplicarse conforme a las normas vigentes al momento de generarse el hecho imponible, evitando retroactividad e incertidumbre.

TERRITORIO DE APLICACION DE LA LEY DE CONTRIBUCIONES, SEGURIDAD JURIDICA EN LOS ACTOS DE APLICACION

Las leyes fiscales tienen un ámbito de aplicación delimitado por el territorio en el que el Estado ejerce su soberanía tributaria. Esto define qué personas, bienes o actividades están sujetas a impuestos dentro del país. Además, la seguridad jurídica en los actos de aplicación garantiza que la administración fiscal actúe conforme a la ley, protegiendo a los contribuyentes contra abusos y arbitrariedades.

IMPARTICION DE JUSTICIA EN MATERIA FISCAL

La impartición de justicia en materia fiscal garantiza que los contribuyentes puedan defenderse ante actos de la autoridad tributaria que consideren ilegales o injustos. A través de diversos mecanismos jurídicos, se asegura que la aplicación de las normas fiscales sea transparente, equitativa y apegada a derecho, protegiendo los derechos de los ciudadanos y evitando abusos por parte del Estado

1. Órganos encargados de la impartición de justicia fiscal

• Tribunal Federal de Justicia Administrativa (TFJA): Resuelve controversias entre contribuyentes y la administración tributaria.

• Procuraduría de la Defensa del Contribuyente (PRODECON): Asesora y defiende a los contribuyentes ante abusos fiscales.

• Poder Judicial de la Federación: A través de los juicios de amparo protege los derechos fundamentales en materia fiscal.

2. Importancia de la impartición de justicia fiscal

• Protege los derechos de los contribuyentes.

• Evita abusos y arbitrariedades de la autoridad fiscal.

• Genera confianza en el sistema tributario.

EXAMEN GENERAL DE LOS SISTEMAS FEDERAL Y LOCAL DE CONTRIBUCIONES FRENTE A LOS PRINCIPIOS CONSTITUCIONALES

El sistema fiscal en México se divide en federal y local, cada uno con facultades tributarias específicas, siempre bajo los principios constitucionales de legalidad, proporcionalidad, equidad y seguridad jurídica. El análisis de ambos sistemas permite evaluar si cumplen con estos principios y si garantizan una distribución justa y eficiente de las contribuciones.

1. Sistema Federal de Contribuciones

• Administrado por la Federación (SAT y otras autoridades fiscales).

• Principales impuestos federales:

• Impuesto sobre la Renta (ISR).

• Impuesto al Valor Agregado (IVA).

• Impuesto Especial sobre Producción y Servicios (IEPS).

• Regulado por la Constitución y leyes federales (Código Fiscal de la Federación, Ley del ISR, Ley del IVA).

2. Sistema Local de Contribuciones

• Administrado por estados y municipios.

• Principales impuestos locales:

• Impuesto Predial.

• Impuesto sobre Nómina.

• Regulado por las constituciones estatales y leyes locales.

• Derechos por servicios estatales y municipales.